در نظام مالیاتی کشور ما ایران، پرداخت مالیات از جمله مواردی می باشد که سبب توزیع عادلانه درآمد در بین اقشار مختلف جامعه خواهد شد. پرداخت مالیات برای تمام افراد اجباری می باشد، اما برخی از افراد و کسب و کارها ها مشمول دریافت معافیت مالیاتی می باشند.

در این مقاله ابتدا به بررسی معافیت مالیاتی چیست؟ سپس به بررسی مشمولین معافیت مالیاتی، انواع معافیت مالیاتی در کشور ایران، معافیت مالیاتی اشخاص حقیقی و حقوقی، بخشنامه های مرتبط با معافیت مالیاتي، معافیت مالیاتی حقوق 1403، معافیت کشور های خارجی و .. می پردازیم.

مدیران کسب و کارها

اشخاص حقیقی

اشخاص حقوقی

مدیران مالی

در این مقاله به مباحث زیر می پردازیم:

معافیت مالیاتی چیست؟

در هر کشوری منابع درآمدی و سرمایهای مردم شامل پرداخت مالیات به حکومت آن کشور میشود؛ معافیت مالیاتی را میتوان خروج قانونی و به صورت موقت از این پرداخت تعریف کرد، که در راستای سیاستهای حمایتی حاکمان از مردم صورت میگیرد.

هدف از معافیت های مالیاتی چیست؟

معافیت مالیاتي به معنی خروج قانونی برخی از منابع درآمدی و سرمایه ای از شمول پرداخت مالیات، که روشی در جهت اعمال سیاست های حمایتی دولت برای انجام برخی اهداف و سیاست های دولت است.

معافیت مالیاتی شامل چه کسانی می شود؟

همه اشخاص (حقیقی- شرکتها و موسسات) مشمول مالیات می شوند. مگر اشخاصی که مشمول مالیات نیستند، همانند کشاورزان، وزارت خانه ها و موسسات دولتی.

جالب است بدانید که تمام مردم کشور بدون این که بدانند مالیات پرداخت میکنند. مبلغی که بر روی قیمت کالاها اضافه میشود یکی از انواع مالیات است که به آن مالیات غیر مستقیم گفته میشود. اگر علاقمند هستید اطلاعات بیشتری در حوزه مالیات غیر مستقیم داشته باشید به مقاله مالیات غیر مستقیم مراجعه نمایید.

هدف های دولت در وضع قوانین معافیت مالیاتی

- دولت ها با استفاده از معافیت مالیات سعی می کنند نقدینگی جامعه را به سمت طرح های عام المنفعه و کم بازده جهت دهند.

- هدف دولت از برخی معافیت های مالیاتی، اهداف استراتژیک و ایدئولوژیک است.

- معافیت مالیات در کشور های مختلف یک روش ارفاقی -تشویقی برای سوق دادن به سرمایه گذاری ها مورد استفاده قرار می گیرند.

انواع موارد معافیت مالیات چیست؟

برای بررسی انواع معافیت مالیاتی 1403 باید لیست مشاغل معاف از مالیات را بررسی کنیم، این مشاغل عبارتند از:

- معافیت مالیات بر حقوق کارگران و کارمندان

- معافیت هزینه های درمان

- معافیت مالیات جوایز علمی و پژوهشی

- معافیت اختراع و اکتشاف

- معافیت سپرده های بانکی

- معافیت جهیزیه و مهریه

- معافیت فعالیت های کشاورزی

- معافیت حقوق افراد شاغل در مناطق کمتر توسعه یافته

- معافیت فعالیت های آموزشی

- معافیت فعالیت بخش های تعاونی

- معافیت بخش صادرات

- معافیت صنایع دستی

- معافیت فعالیت های تولیدی، معدنی و گردشگری

- معافیت سود حاصل از تامین مالی پروژه ها

- معافیت عبور ترانزیت کالاها

- معافیت فعالیت اقتصادی در مناطق آزاد تجاری- صنعتی

- معافیت مالیات فعالیتهای فرهنگی و هنری

شرایط معافیت مالیات موسسات

فایل مربوط به شرایط برخورداری از معافیت مالیاتی 1403 برای موسسات خیریه و عام المنفعه را در انتهای مقاله پیوست کرده ایم، شما می توانید فایل آن را از انتهای مقاله دانلود کنید.

مؤسسات بیمه از وجوه پرداختی بابت بیمه عمر از معافیت مالیات برخوردارند.

معافیت مالیاتی اشخاص حقیقی و حقوقی

یکی دیگر از انواع معافیت مالیاتی 1403 مربوط به اشخاص حقیقی و اشخاص حقوقی می باشد، به همین جهت در ادامه به شرح هر یک از این معافیت ها می پردایم.

معافیت های مالیاتی اشخاص حقوقی

الف – مطابق تبصره ۶ ماده ۱۰۶ ق.م.م درآمد مشمول مالیات ابرازی شرکتها و اتحادیه های تعاونی متعارف و شرکتهای تعاونی سهامی عام مشمول بیست و پنج درصد (۲۵%)تخفیف از نرخ موضوع ماده ۱۰۵ ق.م.م می باشد.

مطابق ماده ۱۴۵ق.م.م سود دریافتی در موارد زیر از پرداخت مالیات معاف است:

- سود متعلق به سپردههای مربوط به کسور بازنشستگی و پسانداز کارمندان و کارگران نزد بانک ها

- سود یا جوایز متعلق به حسابهای پسانداز و سپردههای مختلف نزد بانک ها یا مؤسسات اعتباری غیربانکی مجاز.

- جوایز متعلق به اوراق قرضه دولتی و اسناد خزانه.

- سود پرداختی بانکهای ایرانی به بانکهای خارج از ایران بابت اضافه برداشت (اور درافت) و سپرده ثابت به شرط معامله متقابل.

- سود و جوایز متعلق به اوراق مشارکت.

معافیت های مالیاتی اشخاص حقیقی

- صددرصد درآمد شرکتهای تعاونی روستایی، عشایر، کشاورزی، صیادان، کارگری، کارمندی، دانشجویان و دانشآموزان و اتحادیههای آنها

- درآمد مخترعین بابت اختراعشان به مدت ده سال از زمان تصویب این قانون

اگر اطلاعاتی کافی درباره تفاوت اشخاص حقیق و حقوقی ندارید، برای درک کامل تر معافیت مالیاتي این اشخاص حتما مقاله اشخاص حقیقی و حقوقی را مطالعه کنید.

معافیت مالیات شرکتهای تعاونی

معافیت شرکتهای تعاونی از دیگر انواع معافیت مالیاتی 1403 می باشد که شرح آن در این مقاله نمیگنجد، به همین دلیل فایل مربوط به معافیت مالیات شرکتهای تعاونی را در انتهای مقاله پیوست کرده ایم، شما می توانید فایل آن را از انتهای مقاله دانلود کنید.

معافیت فعالیت های کشاورزی

فعالیت های کشاورزی نیز در انواع معافیت مالیاتی 1402 قرار میگیرند، بدین شرح که تمامی شرکتهای فعال در حوزه کشاورزی مطابق با ماده ۸۱ قانون مالیات های مستقیم که درآمد حاصل از فعالیت آنها از طریق کشاورزی مانند خود کشاورزی، دامداری، دامپروری، پرورش ماهی، زنبور عسل و طیور، صیادی و ماهیگیری، نوغان داری، احیا مراتع و جنگل ها، باغات و باغستان ها و … از پرداخت مالیات معاف میباشند.

معافیت سود حاصل از تامین مالی پروژه ها

اشخاصی که آورده نقدی برای تأمین مالی پروژه طرح و سرمایه در گردش بنگاه های تولیدی را در قالب عقود مشارکتی فراهم نمایند، معادل حداقل سود مورد انتظار عقود مشارکتی مصوب شورای پول و اعتبار از پرداخت مالیات بر درآمد معاف میشوند و برای پرداخت کننده سود، معادل سود پرداختی مذکور به عنوان هزینه قابل قبول مالیاتی تلقی میشود.

استفاده کننده از معافیت این موضوع تا دو سال نمیتواند آورده نقدی را از بنگاه تولیدی خارج کند. در صورت کاهش آورده نقدی، به میزان ارزش روز معافیت استفاده شده، مالیات سال خروج آورده نقدی، اضافه میشود.

معافیت فعالیت اقتصادی در مناطق آزاد تجاری-صنعتی

طبق قانون چگونگی اداره مناطق آزاد تجاری ـ صنعتی جمهوری اسلامی ایران اشخاص حقیقی و حقوقی که در منطقه به انواع فعالیتهای اقتصادی اشتغال دارند، نسبت به هر نوع فعالیت اقتصادی در منطقه آزاد از تاریخ بهره برداری مندرج در مجوز به مدت پانزده سال از پرداخت مالیات بردرآمد و دارایی موضوع قانون مالیات های مستقیم معاف خواهند بود و پس از انقضای پانزده سال تابع مقررات مالیاتی خواهند بود، که با پیشنهاد هیات وزیران به تصویب مجلس شورای اسلامی خواهد رسید.

معافیت فعالیت های آموزشی، خدماتی و ورزشی

معافیت فعالیت های آموزشی، خدماتی و ورزشی درآمد حاصل از تعلیم و تربیت مدارس غیرانتفاعی اعم از ابتدایی، راهنمایی، متوسطه، فنی و حرفه ای، آموزشگاه های فنی و حرفه ای آزاد دارای مجوز از سازمان آموزش فنی و حرفه ای کشور، دانشگاه ها و مراکز آموزش عالی غیرانتفاعی و مهدهای کودک در مناطق کمتر توسعه یافته و روستاها و درآمد مؤسسات نگهداری معلولین ذهنی و حرکتی بابت نگهداری اشخاص مذکور که حسب مورد دارای پروانه فعالیت از مراجع ذیربط هستند، همچنین درآمد باشگاه ها و مؤسسات ورزشی دارای مجوز از سازمان تربیت بدنی حاصل از فعالیتهای منحصراً ورزشی از پرداخت مالیات معاف می باشند.

بنظر شما پروانه فعالیت با پروانه کسب چه تفاوتی دارد؟ اگر از علاقمندان به حوزه پروانه کسب و مایل به دانستن نحوه دریافت آن هستید به مقاله پروانه کسب مراجعه نمایید.

معافیت مالیاتی فعالیتهای فرهنگی و هنری

معافیت فعالیتهای فرهنگی فعالیتهای انتشاراتی و مطبوعاتی و قرآنی (دارای مجوز از وزارت فرهنگ و ارشاد اسلامی و دستگاه های ذی ربط)، فرهنگی و هنری که به موجب مجوز وزارت فرهنگ و ارشاد اسلامی انجام میشوند، از پرداخت مالیات معاف می باشند.

معافیت فعالیتهای تولیدی، معدنی و گردشگری

معافیت فعالیت های تولیدی، معدنی و گردشگری درآمد ابرازی ناشی از فعالیت های تولیدی و معدنی اشخاص حقوقی غیردولتی در واحدهای تولیدی یا معدنی که از تاریخ اجرای این ماده از طرف وزارتخانه های ذیربط برای آنها پروانه بهره برداری صادر یا قرارداد استخراج و فروش منعقد می شود و همچنین درآمدهای خدماتی بیمارستان ها، هتل ها و مراکز اقامتی گردشگری اشخاص یاد شده که از تاریخ مذکور از طرف مراجع قانونی ذیربط برای آنها پروانه بهره برداری یا مجوز صادر می شود، از تاریخ شروع بهره برداری یا استخراج یا فعالیت به مدت پنج سال و در مناطق کمترتوسعه یافته به مدت ده سال با نرخ صفر مشمول مالیات می باشد.

معافیت مربوط به صادرات

معافیت صادرات یکی از انواع معافیت مالیاتی می باشد و شامل صددرصد درآمد حاصل از صادرات خدمات و کالاهای غیرنفتی و محصولات بخش کشاورزی و بیست درصد درآمد حاصل از صادرات مواد خام مشمول مالیات با نرخ صفر می گردد.

فهرست مواد خام و کالاهای نفتی به پیشنهاد مشترک وزارتخانه های امور اقتصادی و دارایی، صنعت، معدن و تجارت و نفت و اتاق بازرگانی، صنایع، معادن و کشاورزی به تصویب هیأت وزیران می رسد.

درآمد حاصل از صادرات کالاهای مختلف که به صورت ترانزیت به ایران وارد شده یا می شوند و بدون تغییر در ماهیت یا با انجام کاری بر روی آن صادر می شوند از شمول مالیات معاف است.

ماده 141- صددرصد درآمد حاصل از صادرات خدمات و کالاهای غیرنفتی و محصولات بخش کشاورزی و بیستدرصد درآمد حاصل از صادرات مواد خام مشمول مالیات با نرخ صفر میگردد. (برای افزایش اطلاعات شما👈بیمه محصولات کشاورزی)

تبصره 1- درآمد حاصل از صادرات کالاهای مختلف که به صورت عبوری (ترانزیت) به ایران وارد میشوند و بدون تغییر در ماهیت یا با انجام کاری بر روی آن صادر میشوند مشمول مالیات با نرخ صفر میگردد.

معافیت صنایع دستی و محصولات آن

معافیت محصولات صنایع دستی درآمد کارگاه های فرش دستباف و صنایع دستی و شرکت های تعاونی و اتحادیه های تولیدی مربوطه از پرداخت مالیات معاف است.

معافیت مالیاتی مؤسسات فرهنگی

فایل مربوط به معافیت مالیات مؤسسات فرهنگی را در انتهای مقاله پیوست کرده ایم، شما می توانید فایل آن را از انتهای مقاله دانلود کنید.

معافیت عبور ترانزیت کالاها

ماده1- حمل و نقل ترانزیت خارجی طبق ماده 1 قانون حمل و نقل و عبور کالاهای خارجی از قلمرو جمهوری اسلامی ایران و درچارچوب قانون مذکور با در نظر گرفتن شرایط ذیل معاف از مالیات و عوارض می گردد.

الف- درآمدهای ارزی تحصیلی دارای منشا خارجی که توسط اشخاص حقیقی و حقوقی و از طریق سیستم بانکی از خارج از کشور به حساب شرکت حمل و نقل صاحب درآمد واریز گردد و برای آن قرارداد یا صورتحساب صادر شده باشد.

ب – پروانه ترانزیت خارجی در چارچوب قانون حمل و نقل و عبور کالاهای خارجی از قلمرو جمهوری اسلامی ایران برای آن صادر و عملیات ترانزیت انجام و تسویه صورت پذیرفته باشد.

ماده 2- درآمد ارزی حاصل از حمل کالاهای صادراتی در صورتی که مسئولیت حمل کالاها از مبدا جمهوری اسلامی ایران تا مقصد خارجی از کشور به عهده شرکت حمل و نقل بین المللی ایرانی واگذار شده باشد از مالیات و عوارض معاف می باشد.

ماده 3- درآمد حاصل از حمل و نقل داخلی و حمل و نقل کالاهای وارداتی مشمول معافیت مالیات و عوارض فوق نمی گردد.

معافیت مالیاتی حقوق و دستمزد

در این بخش به بررسی معافیت های مالیاتی مربوط به حقوق و دستمزد می پردازیم. البته شما می توانید با ثبت نام در دوره آموزش حسابداری حقوق و دستمزد ، به صورت کامل و در عین حال رایگان تبدیل به یک حسابدار حقوق و دستمزد حرفه ای شوید.

معافیت حقوق افراد شاغل در مناطق کمتر توسعه یافته

معافیت مالیاتي حقوق بدین عنوان است که کارکنانی که در مناطق کمتر توسعه یافته مشغول به کار می باشند، که پنجاه درصد مالیات بر حقوق ایشان بخشیده می شود.

معافیت مالیات حقوقی

موارد معاف از مالیات حقوق را در ادامه می توانید مشاهده کنید.

- بازخرید ایام مرخصی (بخوانید: مرخصی استعلاجی چیست)

- هزینه عائله مندی

- هزینههای سفر و فوق العاده ماموریت

- عیدی و پاداش آخر سال

- مابه التفاوت کمک هزینه مسکن خوار و بار در ایام بیماری

- حق شیر

- پاداش نهضت سوادآموزی

- حق تضمین کسر صندوق

- خسارت اخراج و مزایا پایان کار (سنوات)

- پاداش افزایش تولید

- سنوات، خسارت اخراج، حقوق ایام مرخصی استفاده نشده، حقوق بازنشستگی یا مستمری پرداختی به وراث که به هنگام بازنشستگی یا از کارافتادگی به حقوق بگیر پرداخت میشود.

- هزینههای درمان

- معافیت پرداخت حق بیمه بیکاری بازنشستگان و ازکارافتادگان، اتباع خارجی، بیمههای اختیاری و مشاغل آزاد

محاسبه موارد معاف از مالیات حقوق جهت ارسال لیست مالیات حقوق

معافیت مالیات بر حقوق کارگران و کارمندان

اگر درآمد سالیانه یک فرد از مبلغ 1,200,000,000 ریال بیشتر باشد، باید برای مازاد بر آن طبق مبالغی که برای مالیات بر درآمد حقوق اعلام می شود، مبلغ مالیات حقوق که از طریق نرم افزار حسابداری بدست می آید، از حقوق کارگر یا کارمند کسر شده و به عنوان مالیات پرداخت شود. برای پرداخت مالیات نیز ابتدا باید لیست مالیات از طریق برنامه حسابداری شرکتی مورد استفاده سازمان آماده شده و سپس برای سازمان امور مالیاتی ارسال گردد.

چون حقوق کارگران و کارمندان ماهیانه پرداخت می شود، بنابراین معافیت مالیاتي ماهیانه حقوق نیز از تقسیم مبلغ فوق بر ۱۲ محاسبه و معیار پرداخت مالیات درآمد حقوق کارگران و کارمندان در نظر گرفته می شود. برای بررسی دقیق موارد معاف از مالیات حقوق حتما مقاله نحوه محاسبه مالیات حقوق را مطالعه کنید.

معافیت مالیاتی املاک و اجاره

فایل مربوط به معافیت مالیاتي املاک و اجاره را در انتهای مقاله پیوست کرده ایم، شما می توانید فایل آن را از انتهای مقاله دانلود کنید.

سایر معافیت های مالیاتی مشاغل

سایر معافیت های مالیاتی مشاغل به شرح زیر می باشند.

معافیت هزینه های درمان

ماده 137 قانون مالیات های مستقیم:

هزینه های درمانی پرداختی هر مودی بابت معالجه خود و یا همسر و اولاد و پدر و مادر و برادر و خواهر تحت تکفل در یک سال مالیاتی به شرط این که اگر دریافت کننده موسسه درمانی یا پزشک مقیم ایران باشد دریافت وجه را گواهی نماید و چنانچه به تایید وزارت بهداشت، درمان و آموزش پزشکی به علت فقدان امکانات لازم، معالجه در خارج از ایران صورت گرفته است پرداخت هزینه مزبور به گواهی مقامات رسمی دولت جمهوری اسلامی ایران در کشور محل معالجه یا وزارت بهداشت، درمان و آموزش پزشکی رسیده باشد، همچنین حق بیمه پرداختی هر شخص حقیقی به موسسات بیمه ایرانی بابت انواع بیمه های عمر و زندگی و بیمه های درمانی از درآمد مشمول مالیات مودی کسر می گردد.

در مورد معلولان و بیماران خاص و صعب العلاج علاوه بر هزینه های مذکور هزینه مراقبت و توان بخشی آنان نیز قابل کسر از درآمد مشمول مالیات معلول یا بیمار یا شخصی که تکفل او را عهده دار است می باشد.

با ثبت نام در دوره آموزش حسابداری مالیاتی به صورت رایگان بر قوانین و نحوه استفاده از معافیت مالیاتی مسلط می شوید.

معافیت مالیاتی جوایز علمی و پژوهشی

ماده 144 قانون مالیات های مستقیم:

جهیزیه منقول و مهریه اعم از منقول و غیر منقول و جوایز علمی و بورس های تحصیلی و همچنین درآمدی که بابت حق اختراع یا حق اکتشاف عاید مخترعین و مکتشفین می گردد به طور کلی و نیز درآمد ناشی از فعالیت های پژوهشی و تحقیقاتی مراکزی که دارای پروانه تحقیق از وزارتخانه های ذی صلاح می باشند، به مدت ده سال از تاریخ اجرای این اصلاحیه طبق ضوابط مقرر در آیین نامه ای که به پیشنهاد وزارتخانه های علوم، تحقیقات و فناوری، بهداشت، درمان و آموزش پزشکی و امور اقتصادی و دارایی به تصویب هیات وزیران خواهد رسید، از پرداخت مالایت معاف می باشد.

معافیت سپرده های بانکی

سود علی الحساب پرداختی بانک ها و موسسات اعتباری مجاز به سپرده گذاران تا سقف نرخ سود علی الحساب مصوب شورای پول و اعتبار در اجرای مقررات مواد ۱۴۷ و ۱۴۸ قانون مالیاتهای مستقیم به عنوان هزینه قابل قبول مالیاتی بوده و پرداختی سود علی الحساب مازاد بر نرخ های مصوب جزء هزینه های قابل قبول مالیاتی نمیباشد.

بخشنامه های معافیت مالیاتی

در این بخش به بررسی چند مورد از مهم ترین بخشنامه های معافیت مالیات می پردازیم.

بخشنامه معافیت مالیات حقوق مناطق آزاد

معافیت مالیات در منطقه ویژه اقتصادی به شرح زیر است:

مطابق ماده ٤٨ بخشنامه تصويب شده در سال ١٣٧٤ مناطق آزاد تجاري بمدت ٢٠ سال از پرداخت ماليات بر درآمد حقوق معاف هستند. قابل ذكر است اين بخشنامه براي ٢٥ سال تمديد گرديده است و ٨ منطقه شامل مناطق آزاد تجاري ميباشند: منطقه آزاد ماكو، منطقه آزاد قشم، منطقه آزاد اروند، منطقه آزاد بندر انزلي، منطقه آزاد ارس، منطقه آزاد چابهار، منطقه آزاد كيش، منطقه آزاد سلفچگان

بخشنامه معافیت مالیاتی اسپانسرهای ورزشی

چنانچه شرکتی اسپانسر تیم ورزشی باشد هزینه ورزشی:

۱. به استناد بند (چ ) از ماده ۷ قانون برنامه ششم طرح توسعه:

وجوه هزینههایی که توسط اشخاص حقیقی یا حقوقی به منظور احداث، تکمیل و تجهیز فضاها، اماکن و توسعه ورزش همگانی و یا بهعنوان کمک به وزارت ورزش و جوانان پرداخت میشود با تأیید وزارت مذکور به عنوان هزینههای قابل قبول مالیاتی تلقی میگردد.

۲. برابر تبصره ۱ ماده ۳ آئین نامه اصلاحی ماده ۱۳۴ ق.م.م:

درآمد باشگاهها و مؤسسات ورزشی دارای مجوز از مراجع ذیربط از محل تبلیغات، نقل و انتقال یا معاوضه ورزشکار، فروش لوازم متضمن نشان و یا مشخصات باشگاه و مؤسسه ورزشی و همچنین کمکهای دریافتی آنها از دولت و یا مؤسسات دولتی برای انجام خدمات ورزشی، درآمد ناشی از فعالیت ورزشی تلقی میگردد. سایر فعالیتهای اقتصادی باشگاهها و مؤسسات مذکور و نیز فعالیتهای ورزشی فاقد مجوز مشمول مالیات میباشند.

بخشنامه معافیت مالیاتی ایثارگران

فایل مربوط به بخشنامه معافیت مالیات ایثارگران را در انتهای مقاله پیوست کرده ایم، شما می توانید فایل آن را از انتهای مقاله دانلود کنید.

بخشنامه معافیت مالیاتی شرکتهای دانش بنیان

فایل مربوط به بخشنامه معافیت های مالیات شرکت های دانش بنیان را در انتهای مقاله پیوست کرده ایم، شما می توانید فایل آن را از انتهای مقاله دانلود کنید.

جدول معافیت مالیات حقوق سال 1403

|

شرح میزان حقوق (معافیت مالیاتي سالیانه 1,440,000,000 ریال) |

نرخ مالیات |

مبلغ مشمول مالیات (ریال) |

|

1 تا 1,440,000,000 ریال |

0 |

0 |

|

1,440,000,000 تا 1,980,000,000 ریال |

10% |

540,000,000 |

|

1,980,000,000 تا 3,240,000,000 ریال |

15% |

1,260,000,000 |

|

3,240,000,000 تا 4,800,000,000 ریال |

20% |

1,560,000,000 |

|

4,800,000,000 ریال به بالا |

30% |

قانون جدید معافیت مالیات

فایل مربوط به قانون جدید معافیت مالیاتي را در انتهای مقاله پیوست کرده ایم، شما می توانید فایل آن را از انتهای مقاله دانلود کنید.

شرط برخورداری از معافیت مالیاتی چیست؟

در اجرای حکم تبصره (2) ماده (119) قانون برنامه پنجساله پنجم طرح توسعه جمهوری اسلامی ایران، ارائه اظهارنامه مالیاتی در موعد مقرر قانونی شرط برخورداری از هرگونه معافیت مالیات است.

معافیت مالیاتی در ایران

در این بخش از مطالب به بررسی معافیت مالیات در ایران خواهیم پرداخت. البته باتوجه به قانون جدید سامانه مودیان شرکتهای معاف از مالیات نیز باید صورتحساب های مالیاتی خود را برای سامانه مودیان ارسال کنند، درغیر این صورت امکان ثبت جرایم سامانه مودیان برای آنها وجود دارد.

معافیت مالیاتی در اقتصاد ایران

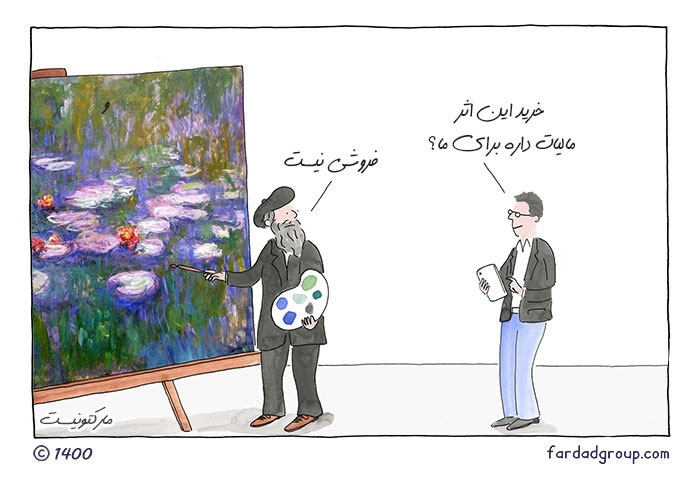

معاون امور اقتصادی وزیر اقتصاد و دارایی می گوید ۴۰ درصد اقتصاد ایران از مالیات معاف هستند و فرار مالیاتی نیز از دغدغههای کشور است. بر اساس اذعان مراجع بینالمللی، ایران بیشترین تنوع و عمق معافیتهای مالیاتی درآمد را دارد که از آنها سواستفاده میشود؛ از جمله معافیتهای گسترده مالیاتی، سود سپردههای بانکی است. معافیت مالیاتی در هنرمندان از دیگر موارد است.

چرا کسی که کنسرت برگزار میکند یا فردی که برای بازی در یک نقش، درآمد میلیاردی دارد، از مالیات معاف است؟ بحث دیگر انتشارات است. برخی از آنها مانند انتشارات فرهنگی و درسی، باید حمایت شوند، ولی برخی انتشاراتی که مثلاً در حوزه کنکور، فعالیت تجاری میکنند، چرا باید معاف باشند؟ درباره مناطق آزاد نیز گزارشهای متعددی نشان میدهند معافیتهای مالیاتی، اثربخشی نداشته و محل فرار مالیاتی و فساد شده است.

بحث معافیتها خیلی جدی است؛ بهعنوان مثال معافیت مالیات مناطق آزاد اقتصادی، منطقی ندارد و این مناطق را به محلی برای فرار مالیاتی تبدیل کرده است. مثلاً ما مالیات بر حقوق بازنشستگی نداریم. افرادی را داریم که با درآمدهای دیگر، درآمد دوران بازنشستگی خود را تکمیل میکند چرا نباید مالیات پرداخت کنند؟

نظام بازنشستگی ما برخی افراد ۵۰ ساله را که در اوج کار خود هستند بازنشسته میکند، معافیت مالیاتي این افراد، منطقی ندارد و البته، ساماندهی این معافیتها در تضاد با حمایت از افراد با درآمد پایین نیست. برای هدفگیری موارد حمایتی لازم است سامانه رفاه، به سامانه مالیاتی متصل شود.

مسئله دیگر نظام مالیاتی عدم ساماندهی حسابهای بانکی علیرغم تکالیف قانونی است. به عنوان مثال: میتوان به نام یک کودک، حساب بانکی با گردش میلیاردی باز کرد و مؤدی سازمان امور مالیاتی هم نبود. این فرد حجم عظیمی از مبادلاتش را با حسابهایی که با نام خودش نبود انجام میداد.

از طرف دیگر، میتوان دستگاه کارتخوان را به نام یک نفر گرفت و به حساب فرد دیگری متصل کرد یا برای یک واحد شغلی، چندین دستگاه کارتخوان گرفت یا در مناطق آزاد، دستگاه کارتخوان گرفت و در سرزمین اصلی استفاده کرد و هیچ ساماندهی در این زمینه وجود ندارد.

معافیت مالیات در کشورهای خارجی

در این بخش از مطالب به معرفی معافیت مالیاتی 1403 در کشور های خارجی می پردازیم.

معافیت مالیاتی در آلمان

شهروندان در آلمان از اولین لحظه ای که مشغول به کار و درآمدزایی می شوند مشمول این مالیات می شوند. مالیات بر درآمد مهم ترین نوع مالیات برای صاحبان مشاغل و کارمندان در آلمان است.

تمامی افراد شاغل در آلمان حتی آن دسته از افرادی که ساکن این کشور می باشند اما درآمدشان از کشور دیگری تامین می شود موظف هستند بر اساس درآمد سالانه مالیات پرداخت کنند. شرایط معافیت از مالیات در کشور آلمان بر اساس قانون در سال ۲۰۲۰ میزان مبلغ درآمد جهت معافیت از مالیات در صورتی که شما مجرد هستید و در رابطه ای رسمی نیستید، ۹۴۰۸ یورو است. برای کسانی که ازدواج کرده اند و یا در رابطه ی رسمی شده هستند، این مبلغ ۱۸۸۱۶ یورو است. چنانچه دستمزد شما بیشتر از این مقدار باشد باید مالیات بر درآمد را پرداخت کنید.

همچنین کودکان از پرداخت مالیات معاف می باشند. بدین منظور، دولت آلمان به والدین بخشودگی مالیاتی تا سقف ۷۶۲۰ یورو در سال اعطا می نماید.

معافیت مالیاتی در کانادا

افرادی که درآمد سالیانه آن ها کمتر از مقدار مشخصی باشد از پرداخت مالیات بر درآمد سالانه معاف هستند. برای مثال، اگر کمتر از 65 سال داشته، مجرد باشید و درآمد سالیانه شما کمتر از 12 هزار دلار باشد ممکن است نیازی به پرداخت مالیات نداشته باشید.

در بخش مالیات بر درآمد برخی از درآمد ها مشمول معافیت از مالیات می شوند. از جمله:

- اکثر مبالغی که از طریق بردن لاتاری به دست می آید

- اکثر هدایا و ارثیه ها

- پرداخت هایی که به خانواده های دارای فرزند می شود

- مبالغی که از طریق بیمه ی عمر پرداخت می شود

- پرداخت اتحادیه های برای اعتصاب ها

- بورسیه های تحصیلی

همچنین شرکت ها و موسسات خیریه و غیر انتفاعی نیز مشمول برخی معافیت های مالیاتی خواهند شد. عموما شرکتهایی که برای سود مالی فعالیت نمی کنند و خدمات ارزشمندی به جامعه ارائه می دهند، می توانند تقاضای معافیت مالیاتي نمایند. در کانادا IRS باید با معافیت مالیات سازمان ها یا شرکت ها موافقت نماید.

تحت این قوانین، موسسات رفاه اجتماعی، مدرسه ها، کالج ها، سازمان های کارگری، برخی کلوپ های اجتماعی، سازمانهای نظامیان بازنشسته و سازمانهایی که تحقیقات ارزشمندی را انجام می دهند، میتوانند با موافقت IRS از پرداخت مالیات معاف شوند.

موارد معاف از مالیات حقوق 1403

تمام مزایایی که به صورت غیرمستمر به کارمندان پرداخت می شوند از مالیات حقوق معاف هستند. همچنین در سال 1403 حق بن، حق مسکن و حق اولاد نیز از مالیات حقوق معاف شده اند.

سقف معافیت مالیاتی در سال 1403 چقدر است؟

در سال 1403 سقف معافیت مالیاتی 1,440,000,000 ریال میباشد. بنابراین افرادی که مبلغ حقوق آن ها از 140 میلیون تومان کمتر یا برابر با 140 میلیون تومان باشد، نباید مالیات حقوق پرداخت کنند. سایر افراد نیز با توجه به جدول مالیاتی که در بخش قبل ذکر شد، مشمول پرداخت مالیات حقوق هستند.

معافیت مالیات عیدی سال 1403

طبق قانون معافیت مالیات عیدی سال 1403، کارگران و کارمندانی که میزان عیدی آن ها کمتر از 56,000,000 تومان باشد، مشمول معافیت مالیات عیدی میشوند. بنابراین کسانی که بیش از 56,000,000 تومان عیدی دریافت می کنند، مشمول مالیات عیدی خواهند بود. پیشنهاد ما به شما جهت تکمیل اطلاعاتتان درباره عیدی، مطالعه مقاله فرمول محاسبه عیدی می باشد.

اخبار معافیت مالیاتی

معافیتهای مالیاتی در هر سال تغییر می کنند و پس از ایجاد تغییرات در میزان معافیتهای مالیات، بخشنامههای جدید برای مدیران شرکتها ارسال خواهد شد. همچنین کارفرمایان و تمام علاقمندان می توانند جهت دریافت جدید ترین اخبار مرتبط با معافیتهای مالیاتی به سایت سازمان امور مالیاتی به آدرس https://tax.gov.ir/ مراجعه نمایند.

جدیدترین بخشنامه مربوط به معافیت مالیاتي بخشنامه شماره ۲۰۰/۹۹/۵۸ می باشد که از تاریخ 1399/08/14 صادر شده است. طبق این بخشنامه حق اولاد، بن، مسکن و خوار و بار مشمول معافیت مالیاتي حقوق شده اند، البته اغلب کارفرمایان در سال 1402 این بخشنامه را اجرایی نمودند.

سوالات مهم معافیت مالیاتی سال 1403

در این قسمت به بررسی مهم ترین سوالات درباره معافیت مالیاتی 1403 میپردازیم.

آیا حق ماموریت مشمول مالیات است؟

فوقالعاده مأموریت در صورتی که مرتبط با فعالیت شرکت و ۵۰ کیلومتر از محل اصلی شرکت دور و یا ناچار به توقف شبانه جهت انجام کار موقت باشد معاف از مالیات است.

حداکثر حقوق سال جاری معاف از مالیات چقدر است؟

سقف معافیت مالیاتی موضوع ماده (۸۴) قانون مالیاتهای مستقیم در سال 1403 مبلغ 1,440,000,000 ریال تعیین میشود.

نتیجه گیری

معافیت مالیاتی به معنی خروج قانونی برخی از منابع درآمدی و سرمایه ای از شمول پرداخت مالیات، که روشی در جهت اعمال سیاست های حمایتی دولت برای انجام برخی اهداف و سیاست های دولت است. همه اشخاص (حقیقی- شرکتها و موسسات) مشمول مالیات می شوند، مگر اشخاصی که مشمول مالیات نیستند، همانند کشاورزان، وزارت خانه ها و موسسات دولتی.

ما در این مقاله به صورت کامل به بررسی انواع معافیت مالیاتی 1403 در کشور ایران ازجمله معافیت مالیات اشخاص حقیقی و حقوق پرداختیم. درصورتی که سوال و یا نظری درباره این مقاله دارید، برای ما کامنت بگذارید.

فایل مربوط به شرایط معافیت مالیاتي موسسات خیریه را می توانید از لینک زیر دانلود نمایید.

فایلهای مربوط به معافیت مالیاتي شرکت های تعاونی را می توانید از لینک زیر دانلود نمایید.

فایل مربوط به معافیت مالیاتي موسسات فرهنگی را می توانید از لینک زیر دانلود نمایید.

فایل مربوط به معافیت مالیاتي املاک و اجاره را می توانید از لینک زیر دانلود نمایید.

فایل مربوط به بخشنامه معافیت مالیاتي ایثارگران را می توانید از لینک زیر دانلود نمایید.

فایل مربوط به بخشنامه معافیت مالیاتي شرکتهای دانش بنیان را می توانید از لینک زیر دانلود نمایید.

فایل مربوط به قانون جدید معافیت مالیاتي را می توانید از لینک زیر دانلود نمایید.

![معافیت مالیاتی چیست؟ [انواع معافیت مالیاتی 1400 و قوانین آن]](https://www.fardadgroup.com/wp-content/uploads/2021/08/Index-tax-exemption.jpg)

فرداد

فرداد فرداد

فرداد

دیدگاه خود را ثبت کنید

تمایل دارید در گفتگوها شرکت کنید؟در گفتگو ها شرکت کنید.

تجربه کار با شما بسیار مثبت بود. حتماً به دیگران هم توصیه میکنم.

سلام

آیا در صورت استمرار زدن و ادامه کار بعد از سی سال از حقوق کارمند البته فرهنگی مالیات کم میشه ؟

سلام وقت بخیر

بله اگر از حساب شرکت حقوقشون پرداخت میشه و اگر میخوایین جزو هزینه قابل قبول بیاریدش بله باید مالیات حقوقشون رو رد کنید و با توجه به اینکه از حداقل حقوق هم مبلغ حقوقشون بیشتره بله مالیات حقوق هم بهشون تعلق میگیره. ولی چون ایشون بازنشسته شدن و دوباره مشغول به کار شدن بهتره که باهاشون قرار داد مشاوره ای یا قرار داد هایی که مشمول بیمه تامین اجتماعی نمیشوند ببندید اینجوری هم کاملا قانونیه و از لحاظ بیمه ای مشکلی براتون هیچوقت پیش نمیاد هم اینکه حقوقشون فقط یک مالیات مقطوع بهش میخوره به نسبت حقوق باید 10درصد از حقوق ناخالص کسر شود و به سازمان مالیاتی پرداخت کرد

آیا در صورت استمرار زدن و ادامه کار بعد از سی سال از حقوق کارمند البته فرهنگی مالیات کم میشه ؟

سلام

در متن مقاله نوشتید که در سال 1402 بن و حق مسکن از مالیات معاف هستند. مستند این جمله چیست چون بن و حق مسکن مشمول مالیات است.

سلام وقت بخیر. طبق ماده 83 قانون مالیات های مستقیم حق مسکن و خواروبار یکی از مواردی است که به طور مستقیم به شغل فرد مرتبط نیست؛ به همین خاطر این بخش از حقوق معاف از مالیات است

۱۰درصد ۴ میلیون میشه ۴۰۰چرا مبلغ مالیات های حقوق رو اشتباه نوشتید همه رو. نوشتید ۹۴۰

سلام دوست عزیز

از شما ممنونیم بابت دقت بالا و ارائه نظرتون

متن مقاله اصلاح شد

درود بر شما

آیا زنان شاغل سرپرست خانوار از پرداخت مالیات حقوق معاف هستند چنانچه مستندی در این خصوص می باشد ممنون میشوم ارائه فرمایید . با تشکر

سلام اونایی که مثلا ماهانه15ملیون درآمد دارن مالیاتشون چقدره در سال؟

سلام دوست عزیز

مالیات حقوق باتوجه به جدول مالیاتی محاسبه میشه، همانطور که در جدول مالیات حقوق مقاله هم ذکر شده است، افرادی که ماهیانه 15 میلیون درآمد دارند 9,400,000 ریال بابت مالیات حقوق پرداخت می کنند.

با سلام

ببخشید چند سوال داشتم.من درگاه پرداخت اینترنتی دارم منتها بجای کارت بکارت کردن دارم استفاده میکنم.البته در قبال کار اینترنتی که انجام میدهم مبلغی به عنوان درامد خود اخذ میشود مابقی مبلغ به حساب دیگری واریز میشود.سوال اینجاست که چگونه مالیات باید تنظیم کنم که بر درامد واقعی وخالص من باشد نه بر کل مبلغ تراکنش شده!اگر در این مورد راهنمایی کنید ممنون میشوم.لازم است که ذکر کنم مبلغ درامد من ماهیانه حدود 2 الی 3 میلیون تومان میشود.پس من بایستی معاف شوم.اما کل تراکنش من سالیانه به 116 میلیون تومان میرسد در حالی که اگر عدد درامد ماهیانه را در 12 ضرب کنیم میشود چیزی نزدیک به 30 میلیون تومان.ایا من نباید از مالیات معاف شوم؟لطفا راهنمایی نمایید.تشکر

سلام-من در زمینه پخش چوب فعالیت دارم و مشمول ارزش افزوده هم هستم-مبلغ ورودی بانک من در سال ۱۴۰۰-۱۲ میلیارد بیشتراز اظهارنامه من میباشد.آیا به این مبلغ علاوه بر عملکرد،ارزش افزوده هم تعلق میگیرد؟ لطفا من را راهنمایی کنید

سلام وقت بخیر. اگر مشمول ارزش افزوده هستید بله تعلق میگیره

سلام خسته نباشید. من یک فروشگاه آنلاین فروش کیف راه اندازی کردم. 3 تا سوال داشتم.

یکی اینکه من متوجه نشدم معافیت مالیاتی من در سال چقدره؟ 67 میلیونه؟ چون من حقوق بگیر نیستم. خودم فروشندم پس جزو صاحبان مشاغل حساب میشم درسته؟ کدوم قانون بهم معافیت مالیاتی منو میگه؟ از سایت دیگری پرسیدم گفتن 39.6 میلیون تومان هست.

سوال دومم این هست که من کل فروش اینترنتی برای سال اول زیر 5 میلیارد تومن هست پس من جزو گروه 3 هستم. آیا باید ارزش افزوده بدم یا خیر؟ در هنگام ثبت نام و تشکیل پرونده مالیاتی تو سامانه تکس جی او وی، بزنم مشمول ارزش افزوده یا خیر؟ امکانش تو سامانه لحاظ شده؟

ممکنه مثلا 2 سال بعد جزو گروه 2 دسته بندی مشاغل برم. اونموقع چطوری میتونم تغییرش بدم به حالتی که جزو مشمول ارزش افزوده هستم؟

مالیات حقوق چقدر شده امسال؟

مالیات حقوق با توجه به جدول مالیاتی محاسبه می شود.در سال 1401 افرادی که حقوف آنها کمتر از 5600000 تومان باشد از پرداخت مالیات حقوق معاف بوده و افرادی که بیشتر از این مبلغ دریافت می کنند باتوجه به مبلغ حقوق خود مشمول مالیات می شوند.

پیشنهاد می کنم که برای آشنایی بیشتر با نحوه محاسبه مالیات حقوق خودتان حتما مقاله مالیات حقوق را بخوانید.

ببخشید مگه 67 میلیون تومان نیست معافیت مالیاتی امسال؟

سلام

معافیت مالیاتی امسال 672,000,000 می باشد.

ماموریت های داخلی شهری از مالیات معاف هستن؟

ماموریت هایی که ۵۰ کیلومتر از محل اصلی شرکت دور باشند، از پرداخت مالیات معاف هستند.

آیا برای جایزه که بانک ها به مشتریاشون میدند هم باید مالیات پرداخت بشه

خیر جوایز بانکی که از بانک های دارای مجوز فعالیت از بانک مرکزی دریافت می شوند، مشمول مالیات نیستند.