نحوه پرداخت وجه توسط خریدار مسئله بسیار مهمی در قرارداد های تجاری می باشد. اعتبار اسنادی تکنیکی برای جا به جایی وجه کالاها توسط بانک می باشد. به همین جهت حسابداری اعتبارات اسنادی ازاهمیت بالایی برخوردار است.

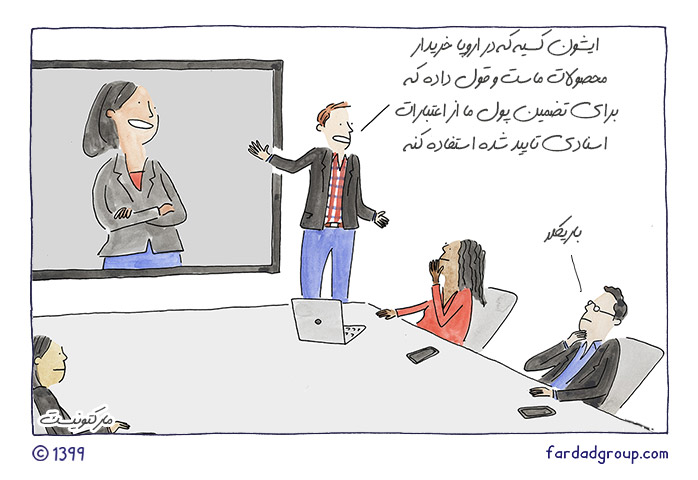

هنگامی که دو بازرگان در دو کشور مختلف با یکدیگر معامله انجام می دهند، باید در صحت پرداخت وجه معامله و همچنین دریافت کالاها اطمینان داشته باشند، در این حالت از اعتبار اسنادی استفاده می نمایند.

بدین طریق یک بانک در کشور خریدار و یک بانک در کشور فروشنده واسطه جابه جایی کالاها و پرداخت وجه کالاها در زمان تعیین شده خواهند شد.

در این مقاله به معرفی اعتبارات اسنادی، انواع، ارکان، هزینهها و حسابدارای اعتبارات اسنادی و … می پردازیم.

مدیران کسب و کارها

صادرکنندگان

واردکنندگان

در این مقاله به مباحث زیر می پردازیم:

اعتبارات اسنادی چیست؟

اعتبار اسنادی که با نام LC هم شناخته می شود، نوعی تعهد بانکی میباشد که بانک به خریدار و فروشنده می دهد. با این تعهد بانک تضمین می نماید که خریدار در زمان تعیین شده مبلغ معامله را به فروشنده پرداخت می کند.

اعتبار اسنادی برای معاملاتی که بین دو کشور صورت می گیرد اهمیت بالایی دارد.

شیوه اعتبارات اسنادی بدین طریق است که اگر خریدار نتواند تمام یا بخشی از مبلغ معامله را پرداخت کند، بانک باقیمانده مبلغ را پرداخت می نماید. به دلیل اهمیت معاملات بین المللی و تفاوت های قوانین هر کشور، اعتبارات اسنادی سبب ایجاد اطمینان در معاملات بین المللی میشوند.

در روش اعتبارات اسنادی بانک وجه را نزد خود نگه می دارد تا زمانی که خریدار تایید کند کالاهای خریداری شده را دریافت نموده است، سپس اقدام به پرداخت وجه برای فروشنده می نماید.

در کشور ایران اعتبارات اسنادی قابل استفاده نبوده و یا برای استفاده از آن باید از بانک مرکزی تاییدیه دریافت شود.

حسابداری اعتبارات اسنادی

هنگامی که اعتبار اسنادی در بانک گشایش شود، یک شماره به اعتبار اسنادي تخصیص داده می شود. سپس خریدار یک حساب به نام اعتبار اسنادي با شماره دریافت شده در دفتر خود ایجاد نموده و عملیات حسابداری خود را ثبت می نماید. در جدول زیر نحوه ثبت حسابداری اعتبارات اسنادی درج شده است.

جدول ثبت حسابداری اعتبارات اسنادی

|

شرح |

مبلغ |

||

|

جزء |

بدهکار |

بستانکار |

|

| اعتبار اسنادي شماره *** | ***** | ||

| سپرده ی ثبت سفارش | * | ||

| پیش پرداخت (اطلاعات بیشتر دز مقاله: انواع پیش پرداخت) | * | ||

| کارمزد ثبت سفارش | * | ||

| کارمزد بانک بازکننده اعتبار | * | ||

| هزینه ی پست، فکس و ….. | * | ||

| بانک | ***** | ||

| بابت برداشت بانک از حساب | |||

| اعتبار اسنادي شماره *** | ** | ||

| کارمزد تغییر شرایط | ** | ||

| بابت پرداخت هزینه کارمزد تغییر شرایط اعتبار | |||

| اعتبار اسنادي شماره ی *** | *** | ||

| بانک | *** | ||

| بابت واریز هم ارز ریالی فاکتور فروشنده پس از کسر پیش پرداخت | |||

| اعتبار اسنادي شماره ی *** | ** | ||

| بانک | ** | ||

| بابت بهره و کارمزد اعتبار | |||

| بانک | ***** | ||

| بابت مخارج ترخیص کالا، کرایه و بهره اعتبار موقت | |||

| بانک | *** | ||

| اعتبار اسنادي شماره *** | *** | ||

| بابت برگشت قسمتی از سفارش که انجام نشده | |||

| بانک | ** | ||

| اعتبار اسنادي شماره ی *** | ** | ||

| بابت دریافت خسارت قسمتی از مواد که آسیب دیده از شرکت بیمه | |||

| بانک | ** | ||

| اعتبار اسنادي شماره ی*** | ** | ||

| بابت برگشت سپرده ثبت سفارش | |||

| موجودی کالا یا دارایی های ثابت مشهود | *** | ||

| اعتبار اسنادي شماره ی *** | *** | ||

| بابت بستن حساب اعتبار اسنادي شماره ی *** | |||

تعریف اعتبار اسنادی به زبان ساده

در معاملاتی که بین دو بازرگان در دو کشور دور از یکدیگر انجام میشود به جای خریدار، بانکی که در آن اعتبار اسنادی گشایش شده است پرداخت وجه کالاها را تضمین می کند. بنابراین فروشنده از بابت دریافت وجه کالای فروش رفته نگرانی نخواهد داشت. البته بانک پس از این که اسناد کالاهای ارسال شده را دریافت نماید اقدام به پرداخت وجه مورد نظر به فروشنده خواهد کرد، به همین جهت خریدار نیر از بابت دریافت صحیح کالا هایی که خریداری کرده است نگرانی نخواهد داشت.

ارکان اعتبار اسنادی

اعتبارات اسنادی دارای 5 رکن می باشد و در ادامه به معرفی هر یک از این ارکان می پردازیم.

بانک گشاینده اعتبار

بانک گشایده اعتبار رکن اصلی اساسی در اعتبارات اسنادی است. بانک گشاینده باید وجه اعتبار را به ذینفع اعتبار پرداخت نماید.

متقاضی اعتبار اسنادی

شخصی که درخواست افتتاح اعتبار به نام خود و به نفع شخص ذینفع به بانک گشاینده اعتبار را ارائه می دهد، متقاضی اعتبار اسنادی نامیده می شود. بدین طریق بانک تعهد می دهد که وجه را ازطرف متقاضی پرداخت نماید.

ذینفع اعتبار اسنادی

شخصی که بانک گشایش دهنده اعتبار به نام و به نفع وی اعتبار را گشایش کرده باشد، ذینفع اعتبار اسنادی نامیده شده و در صورتی که شرایط اعتبار را رعایت نماید وجه اعتبار به وی پرداخت خواهد شد.

بانک ابلاغ کننده

بانک ابلاغ کننده را بانک گشاینده اعتبار انتخاب می نماید. بانک ابلاغ کننده به عنوان واسطه ای بین ذینفع اعتبار اسنادی و بانک گشاینده اعتبار است و وظیفه ابلاغ متن اعتبار اسنادي به ذینفع اعتبار را دارد.

بانک پرداخت کننده

بانک پرداخت کننده بانکی می باشد که توسط بانک گشاینده اعتبار انتخاب میشود. هدف از این کار این است که اگر ذینفع اعتبار اسنادي مطابق شرایط اعتبار اسنادی، اسناد مورد نظر را ارائه نمود بانک وجه اعتبار را به ذینفع اعتبار پرداخت نماید.

انواع اعتبار اسنادی

اعتبارات اسنادی دارای چند نوع می باشد که در ادامه به معرفی هریک از انواع اعتبارات اسنادی می پردازیم.

اعتبار اسنادی وارداتی یا صادراتی

خریداری که برای انجام واردات به کشور خود یک اعتبار گشایش نماید اعتبار وارداتی و فروشنده ای که در کشور خود برای صادرات اعتبار گشایش نماید اعتبار صادراتی گشایش کرده است.

اعتبارات اسنادی قابل برگشت Revocable LC

در اعتبارات اسنادی قابل برگشتبانک و خریدار قادر هستند بدون اطلاع فروشنده تغییراتی در شرایط اعتبار ایجاد کنند. به دلیل عدم اطمینان فروشنده نسبت به پایداری این اعتبار معمولا از این نوع اعتبار استفاده نمی شود.

اعتبار اسنادی غیر قابل برگشت irrevocable LC

در اعتبار اسنادي غیر قابل برگشت اگر خریدار و یا بانک گشایش اعتبار بخواهند تغییراتی در شرایط اعتبار ایجاد نمایند، حتما باید موافقت فروشنده را دریافت نمایند. این نوع از اعتبار دارای طرفداران بیشتری می باشد.

اعتبار اسنادی تأیید شده Confirmed LC

اعتبارات اسنادی تایید شده یکی از انواع اعتبارات اسنادی هستند و در زمانی استفاده می شوند که خریدار اعتبار صادر شده توسط بانک خود را به تایید بانکی که فروشنده اعلام نموده است در می آورد.

معمولا در زمانی که وضعیت اقتصادی یا سیاسی یک کشور آشفته است و یا فروشنده اعتماد کافی به بانک صادر کننده اعتبار را ندارد، از این نوع اعتبار استفاده می گردد.

اعتبار اسنادی تأیید نشده Unconfirmed LC

افراد در شرایط عادی و بدون تایید بانک دیگری، اعتبارات اسنادی تایید نشده گشایش می دهند. برای تشخیص تایید شده یا تایید نشده بودن اعتبار باید شرایط اعتبار بررسی شود، اگر از کلمه Confirmed در شرایط اعتبار استفاده نشود، اعتبار تایید نشده است.

اعتبار اسنادی قابل انتقال Transferable LC

اعتباراتی که در آن ها فروشنده توانایی انتقال تمام یا بخشی از اعتبار به فرد دیگری را داشته باشد، اعتبارات اسنادی قابل انتقال نامیده می شوند. درواقع یکی از امتیازات فروشنده در این نوع اعتبارات انتقال اعتبار است.

در کشور ایران برای گشایش اعتبار قابل انتقال باید از بانک مرکزی مجوز دریافت شود.

اعتبار اسنادی غیر قابل انتقال Untransferable LC

در اعتبارات اسنادی LC غیر قابل انتقال فروشنده (یا ذینفع) اجازه ندارد تمام یا بخشی از اعتبار را به دیگران واگذار نماید. عرفا در تجارت بین الملل از اعتبار غیر قابل انتقال استفاده می شود.

اعتبار اسنادی نسیه یا مدت دار (یوزانس) Usance LC

در اعتبارات اسنادی نسیه وجه اعتبار در زمانی که ازقبل تعیین شده است پرداخت می شود نه هر زمان ارائه اسناد از طرف فروشنده، بدین طریق خریدار فرصت خواهد داشت که پس از دریافت کالاها بهای آن ها را پرداخت نماید. اغلب در کشور هایی که با کمبود ارز مواجه هستند از اعتبار اسنادی یوزانس استفاده میشود.

اعتبار اسنادی دیداری At Sigh LC

یکی دیگر از انواع اعتبار اسنادی، اعتبار اسناد دیداری میباشد، اعتبار اسنادی دیداری، اعتباری است که پرداخت وجه کالا زمانی انجام میشودکه فروشنده اسناد حمل را بدون عیب به بانک ارائه دهد و تمام شرایط اعتبار را هم رعایت کرده باشد، بانک وجه را به فروشنده پرداخت خواهد نمود.

اعتبار اسنادی پشت به پشت (اتکایی) Back to Back LC

اعتبارات اسنادی پشت به پشت از دو اعتبار مجزا تشکیل شده است. اولین اعتبار برای فروشنده ای گشایش می شود که خود قادر نمی باشد کالاها را تهیه و ارسال نماید. سپس دومین اعتبار از طرف فروشنده اول و با اتکا بر اعتبار اول برای فروشنده دوم که قادر به تهیه و ارسال کالاها است، گشایش میشود.

اعتبار اسنادی ماده قرمز Red Clause LC

در اعتبارات اسنادی ماده قرمز، فروشنده این اختیار را دارد که به صورت پیش پرداخت مبلغی را قبل از ارسال کالا از طریق بانک تایید یا ابلاغ کننده تحویل بگیرد.

جالب است بدانید که برای اولین بار هنگام گشایش اعتبار ماده قرمز بانک ابلاغ کننده، شرط این که فروشنده می تواند وجهی را به عنوان پیش پرداخت دریافت نماید با جوهر رنگ قرمز نوشت، به همین جهت این اعتبار به اعتبار ماده قرمز معروف است.

اعتبار اسنادی گردان Revolving LC

در اعتبارات اسنادی گردان هنگامی که فروشنده یا ذینفع از اعتبار استفاده می کند، مجددا مبلغ مورد نظر تا سطح اعتبار اولیه افزایش پیدا خواهد کرد. بدین طریق نیازی به اصلاح و یا افتتاح اعتبار جدید نبوده و به صورت خود به خود تجدید میشود.

مراحل گشایش اعتبار اسنادی در بانک گشاینده اعتبار

برای گشایش اعتبارات اسنادی دربانک گشاینده اعتبار باید مراحلی طی گردد. در ادامه به معرفی هر یک از این مراحل می پردازیم.

مرحله اول: گشایش اعتبار اسنادی

اولین مرحله گشایش اعتبار در بانک گشایش دهنده اعتبار اسنادی می باشد. متقاضی باید با مراجعه به بانک مورد نظر درخواست خود را ارائه نموده و اقدام به گشایش اعتبار اسنادي نماید.

مرحله دوم: اصلاح (در صورت لزوم)

در حالت کلی تمام تغییرات و انجام اصلاحات در اعتبارات اسنادی با توجه به چارچوب مقررات متحدالشکل بین المللی و مقررات داخلی انجام خواهد شد. متقاضی می تواند در صورت لزوم درخواست انجام اصلاحات در اعتبارات اسنادی را بدهد.

مرحله سوم: ظهرنویسی (پشتنویسی) اعتبار اسنادی

در این مرحله بانک با توجه به میزان پیش پرداخت متقاضی تتمه اعتبار را دریافت نموده و در نهایت اسناد را ظهرنویسی کرده و تحویل خواهد داد.

هزینه های اعتباراسنادی

هزینه های اعتبار اسنادی شامل چند دسته می باشند که هریک از آن ها در ادامه معرفی می شوند.

هزینه گشایش اعتبار در بانک گشاینده

هزینه گشایش اعتبار دربانک گشاینده خود دارای سه بخش می باشد، که عبارتند از:

مبلغ پیش پرداخت اعتبار اسنادی

بانک گشاینده در هنگام گشایش اعتبار و براساس اعتبار وارد کننده بخشی از مبلغ واردات که معمولا 10% ارزش پروفورما است، را از درخواست کننده دریافت کرده و باقیمانده مبلغ را هنگام واریز اسناد و ظهر نویسی اسناد دریافت می نماید.

هزینه کارمزد گشایش اعتبار

برای محاسبه کارمزد گشایش اعتبار باید ارزش پروفورما در نرخ ارز ضرب شود.

هزینه کارمزد فروش ارز

برای محاسبه کارمزد فروش ارز باید ارزش پروفورما در نرخ ارز ضرب شود.

هزینه های بانکی در ظهرنویسی اسناد

هزینه های بانکی در ظهر نویسی خود به چهار دسته تقسیم می شوند که عبارتند از:

- وجه کارمزد فروش ارز در هنگام ظهر نویسی

- وجه کارمزد ظهر نویسی اسناد

- هزینه ارسال سوئیف معادل 100000 ریال

- هزینه تمبر مالیاتی 20000 ریال (برای افزایش دانش شما 👈چه کسانی معاف از مالیات هستند)

نکته: برای محاسبه کارمزد ظهر نویسی اسناد باید 90% تتمه باقیمانده مبلغ اعتبار در نرخ ارز ضرب شود.

کارمزد ثبت سفارش

برای محاسبه کارمزد ثبت سفارش باید CFR ارزش کالا در نرخ ارز ضرب شود. در دوره آموزش حسابداری بازرگانی دانش پذیران یاد میگیرند، که چطور از طریق نرم افزار حسابداری مالی محاسبات کارمزد ثبت سفارش را انجام بدهند.

حق بیمه باربری

برای محاسبه حق بیمه باربری از دو فرمول زیر استفاده می شود:

I = (CFR + 10% CFR) * Insurance Rate

I = (FOB + 20% FOB) * Insurance Rate

توجه داشته باشید که CRF به معنای قیمت کالا در مقصد، FOB به معنای قیمت کالا در مبدأ و Insurance Rate به معنای نرخ بیمه کالا می باشد. که نرخ بیمه با توجه به نوع بیمه محاسبه خواهد شد. در مقاله رد کردن لیست بیمه قوانین و مراحل ارسال لیست بیمه حقوق پرسنل براساس حقوق وزارت کار آموزش داده شده است.

هزینه بازرسی

اغلب هزینه بازرسی با توجه به خدمات ارائه شده تعیین می شود. درصورتی که هزینه بازرسی با توجه به کل ارزش کالا محاسبه شود معمولا مبلغ آن کمتر از نیم درصد ارزش کل خواهد شد. درصورتی که فرایند های پیچیده ای در بازرسی وجود داشته باشد، هر دو طرفین با توافق یکدیگر هزینه را مشخص می نمایند.

هزینه های گمرکی

هزینه های گمرکی مبالغی می باشند که به ازای گمرک در مقابل خدماتی که به صاحبان کالاها ارائه می نماید از آن ها دریافت می کند. هزینه های گمرکی شامل حقوق گمرکی و سود بازرگانی است. حقوق گمرکی به میزان 4% ارزش ورودی کالاها است و سود بازرگانی نیز با توجه به سیاست دولت و نوع کالا محاسبه میشود. شرکت های بازرگانی از طریق نرم افزار حسابداری شرکت بازرگانی امور بازرگانی خود را انجام داده و حقوق گمرکی را از طریق نرم افزار انبارداری محاسبه می کنند.

نتیجه گیری

تجارت بین دو کشور نیاز به حصول اطمینان بین بازرگانان هر دو کشور داشته و بازرگانان باید از دریافت صحیح کالاها اطمینان داشته باشند. به همین جهت بازرگانان در معاملات خارجی خود از اعتبارات اسنادی استفاده می کنند. با استفاده از اعتبارات اسنادی بانک مبدا و مقصد تایید می کنند که کالاها به صورت صحیح در زمان تعیین شده به خریدار تحویل داده شده و وجه کالاها نیز در زمان مشخص شده به فروشنده تحویل داده می شود.

اعتبارات اسنادی دارای انواع مختلفی می باشند و بازرگانان با توجه به عوامل مختلف برای انجام تجارت خود یکی از انواع اعتبارات اسنادی را در بانک گشاینده اعتبارات اسنادی گشایش می نمایند. نحوه حسابداری اعتبارات اسنادی نیز از درجه اهمیت بسیار بالایی برای مدیران برخوردار می باشد.

ما سعی نمودیم در این مقاله به صورت کامل به معرفی حسابداری اعتبارات اسنادی بپردازیم، در صورتی که پیشنهاد و یا سوالی درباره این مقاله دارید، لطفا از طریق درج کامنت با ما در ارتباط باشید.

![حسابداری اعتبارات اسنادی [انواع اعتبار اسنادی + نحوه ثبت]](https://www.fardadgroup.com/wp-content/uploads/2021/01/documentary-credit.jpg)

![جدول طبقه بندی مشاغل [مشمولین + پرسش و پاسخ های مهم]](https://www.fardadgroup.com/wp-content/uploads/2021/01/Job-classification-table-80x80.jpg) فرداد

فرداد فرداد

فرداد

دیدگاه خود را ثبت کنید

تمایل دارید در گفتگوها شرکت کنید؟در گفتگو ها شرکت کنید.

سلام جسارتا در خط دوم پاراگراف تعریف اعتبار اسنادی به زبان ساده در آخر خط به جای کلمه فروشنده از کلمه خریدار استفاده شده چون که ادامه جمله مربوط به نگرانی فروشنده از دریافت وجه کالا هست البته به نظر بنده

به هر حال ممنون از مطالب مفیدتون

با سلام وقدردانی از مطالب خوبتون

اعتبار اسنادی در کدام کد کل باز میشود؟؟

سلام دوست عزیز برای اعتبار اسنادی خود شما باید در سطح کل و در گروه یک برای سفارشات خارجی حسابی با نام اعتبارات اسنادی ایجاد می کنید.

بعد در سطح معین حسابی با عنوان شماره ی اعتبار اسنادی ایجاد می کنید

و بعد در سطح تفصیلی برای تمامی هزینه های اصلی مربوط به اعتبار حساب در سطح تفصیل ایجاد می کنید.

حساب هایی که در سطح تفصیلی باید ایجاد کنید

سپرده ثبت سفارش

پیش پرداخت اعتبار اسنادی

هزینه کارمزد گشایش اعتبار

هزینه کارمزد فروش ارز

هزینه کارمزد تغییر شرایط

هزینه کارمزد فروش ارز در زمان ظهر نویسی

کارمزد ظهرنویسی اسناد

هزینه ارسال

هزینه تمبر مالیاتی

کارمزد ثبت سفارش

هزینه حق بیمه باربری

هزینه حقوق ورودی گمرکی

هزینه انبارداری

هزینه تخلیه و بارگیری

هزینه تعیین تعرفه و آزمایشگاه

با سلام و تشکر از مطالب بسیار ارزشمندتان که سخاوتمندانه در اختیار خوانندگان قرار دادین.

با سلام و با تشکر از مطالبی که بسیار واضح و دقیق و جامع عنوان نمودید